¿Qué es el VaR en una transferencia bancaria?

El VaR (Value at Risk) en una transferencia bancaria es una medida utilizada para determinar el riesgo de pérdida en una operación financiera. El VaR es una herramienta que permite a las entidades financieras calcular el valor máximo que se puede perder en una determinada operación o cartera de inversiones, en un intervalo de tiempo y un nivel de confianza dado.

El VaR se calcula utilizando diversos métodos estadísticos y matemáticos, que tienen en cuenta factores como la volatilidad del mercado, la correlación entre los activos financieros y la distribución de los rendimientos de la cartera. Esta medida es especialmente importante en el ámbito de las transferencias bancarias, ya que permite a las entidades evaluar y gestionar los riesgos asociados a las operaciones de transferencia de fondos.

El VaR se expresa como una cantidad monetaria o un porcentaje del monto total de la operación. Por ejemplo, si una entidad bancaria establece un VaR del 95% y una transferencia bancaria tiene un VaR de $10,000, esto significa que hay un 5% de probabilidad de que la operación genere una pérdida igual o mayor a $10,000.

El VaR se utiliza como una herramienta de gestión de riesgos en el sector financiero, ya que permite a las entidades identificar y medir el riesgo en sus operaciones. Esta información es crucial para tomar decisiones informadas sobre las transferencias bancarias, establecer límites de riesgo y diseñar estrategias de mitigación de riesgos.

¿Qué es el VaR en una transferencia?

El VaR, siglas en inglés de Value at Risk (Valor en Riesgo), es una medida estadística utilizada en finanzas para medir el riesgo de pérdida en una inversión o en una transferencia de activos.

El VaR se basa en probabilidades y se utiliza para estimar la cantidad máxima de dinero que podría perderse en una transferencia, dada una confianza y período de tiempo específicos. Se expresa en términos monetarios y proporciona a los inversionistas información sobre la posible magnitud de las pérdidas que podrían enfrentar.

Es importante destacar que el VaR es una medida de riesgo y no una predicción exacta de pérdidas. Sirve como una herramienta de gestión de riesgos para ayudar a los inversionistas y entidades financieras a tomar decisiones informadas sobre inversiones o transferencias de activos.

El VaR se calcula utilizando técnicas estadísticas y matemáticas, teniendo en cuenta diversos factores como la volatilidad del mercado, el valor actual de los activos involucrados y el nivel de confianza deseado.

Una vez calculado, el VaR se utiliza para establecer límites de pérdida aceptables en una transferencia. Esto permite a los inversionistas establecer estrategias de gestión de riesgos y tomar decisiones informadas sobre la cantidad de activos que están dispuestos a transferir en una operación determinada.

En resumen, el VaR es una medida utilizada en finanzas para evaluar el riesgo de pérdida en una transferencia de activos. Proporciona a los inversionistas información sobre la posible magnitud de las pérdidas, lo que les permite tomar decisiones informadas sobre inversiones y estrategias de gestión de riesgos.

¿Qué es el VaR y cómo se calcula?

El VaR (Value at Risk) es una medida utilizada en finanzas para calcular el riesgo de pérdida en una inversión o cartera de valores.

El VaR se basa en la estadística y la teoría de probabilidades para estimar cuánto dinero se puede perder en un período específico de tiempo, con un nivel de confianza determinado. Se expresa en unidades monetarias.

Para calcular el VaR, se deben considerar varios elementos. Primero, se debe determinar el horizonte de tiempo, es decir, el período durante el cual se desea estimar el riesgo de pérdida. Luego, se debe definir el nivel de confianza deseado. Este nivel representa la probabilidad de que las pérdidas superen el VaR estimado.

Una vez establecido el horizonte de tiempo y el nivel de confianza, se procede a calcular el VaR. Para ello, se utilizan datos históricos de los precios de los activos o instrumentos financieros de interés. Estos datos se utilizan para realizar simulaciones y proyecciones que permitan estimar las posibles pérdidas en diferentes escenarios.

Existen diversos métodos para calcular el VaR. Algunos de los más comunes son el VaR Paramétrico, que se basa en la normalidad de los rendimientos de los activos; el VaR Histórico, que utiliza datos históricos para estimar las pérdidas potenciales; y el VaR Monte Carlo, que utiliza técnicas de simulación para generar escenarios aleatorios y calcular el VaR en base a estos resultados.

Una vez obtenido el VaR, se puede utilizar como una medida de riesgo para tomar decisiones de inversión o gestionar una cartera de valores. Es importante tener en cuenta que el VaR tiene sus limitaciones y no puede predecir pérdidas en casos extremos o eventos inesperados.

¿Qué significa cuando el VaR es negativo?

El VaR (Value at Risk) es una medida utilizada en finanzas para calcular el riesgo de pérdida en una inversión o cartera de valores. Se expresa en términos de una cantidad monetaria y una probabilidad, es decir, el VaR nos indica cuál es la pérdida máxima que podemos esperar en un determinado nivel de confianza.

En circunstancias normales, el VaR siempre suele ser un número positivo, ya que representa una pérdida potencial. Sin embargo, en algunas ocasiones, el VaR puede ser negativo.

Cuando el VaR es negativo, implica que existe una probabilidad de obtener ganancias en lugar de pérdidas. Esto se puede deber a una serie de factores, como una estrategia de inversión exitosa, una cartera diversificada o un mercado financiero favorable. En este caso, un VaR negativo indica que hay una probabilidad de obtener beneficios por encima de cierto umbral establecido.

Es importante destacar que un VaR negativo no siempre es deseable, ya que también puede ser indicio de riesgos ocultos o problemas en el cálculo del VaR. Por lo tanto, es fundamental analizar la situación en conjunto y no basarse únicamente en esta medida.

En resumen, un VaR negativo significa que existe una probabilidad de obtener ganancias en lugar de pérdidas. Sin embargo, es esencial evaluar cuidadosamente la situación financiera y considerar otros indicadores antes de tomar decisiones de inversión o gestión del riesgo.

¿Qué es el VaR histórico?

El VaR histórico es una medida utilizada en la gestión de riesgos financieros para estimar la pérdida máxima probable de una cartera de inversiones en un determinado período de tiempo. Se basa en el análisis de datos históricos de los activos financieros que componen la cartera.

En su cálculo, se toman en cuenta los cambios en el valor de los activos a lo largo del tiempo, de manera que se puedan identificar situaciones adversas y estimar su impacto en la cartera. Para ello, se utiliza una serie de datos que representa la evolución de los precios de los activos en el pasado.

El VaR histórico se expresa como un porcentaje que indica la probabilidad de que la pérdida supere un determinado monto en un intervalo de tiempo específico. Por ejemplo, un VaR histórico del 5% para un período de un mes significa que hay un 5% de probabilidad de que la pérdida supere un cierto valor en ese mes.

Esta medida se utiliza ampliamente en el sector financiero, especialmente en instituciones financieras como bancos y fondos de inversión, para evaluar el riesgo de sus carteras y tomar decisiones de inversión informadas. El VaR histórico proporciona una herramienta útil para evaluar el riesgo, ya que tiene en cuenta la volatilidad pasada de los activos y las correlaciones entre ellos.

Calculadoras financieras

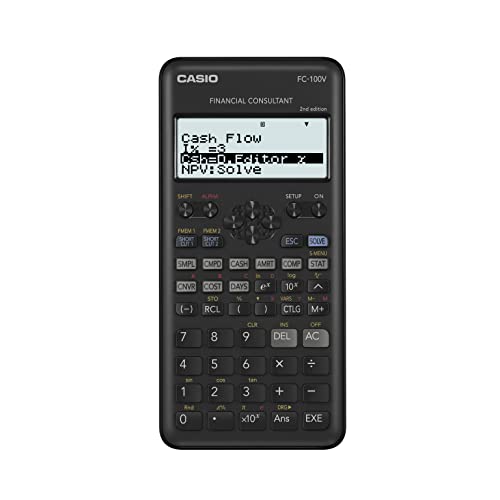

Casio FC-100V-2 Calculadora Financiera, 16,2 x 7,7 x 1,4 cm, Negro

- Un producto de calidad marca Casio

- Calculadora Financiera

- Dimensiones: 16,2 x 7,7 x 1,4 cm

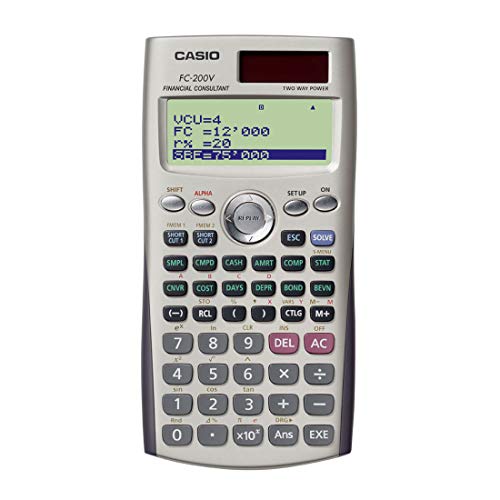

Casio FC-200V - Calculadora financiera, 12.2 x 80 x 161 mm, dorado

- Calculadora financiera con funciones adicionales como cálculo de bonos y de depreciación, cálculo del punto de equilibrio y doble alimentación

- Tecla de acceso directo, pantalla de 4 líneas

- Matriz de puntos, 10 dígitos, teclas de plástico

- Alimentación mediante pila AAA y panel solar

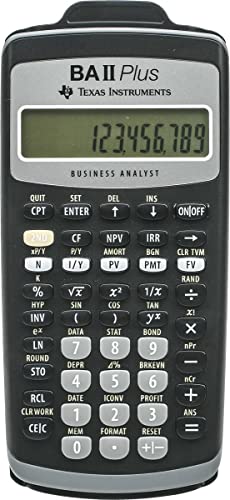

Texas Instruments BAII PLUS - Calculadora financiera, negro

- Resuelve cálculos del valor del dinero con relación al tiempo, tales como anualidades, hipotecas, arrendamientos, ahorros

- Ejecuta análisis de flujo de caja con hasta 24 flujos desiguales y frecuencias de hasta 4 cifras, calcula NPV e IRR

- Elija entre dos métodos de conteo de días (actual/actual o 30/360) para calcular precios de bonos o crédito "hasta su madurez" o "a demanda"

- Estadísticas de una o dos variables con 4 opciones de regresión: lineal, logarítmica, exponencial y potencial

- Funciones matemáticas incluyen cálculos trigonométricos, logaritmos naturales y potencias, más análisis de cero utilidad

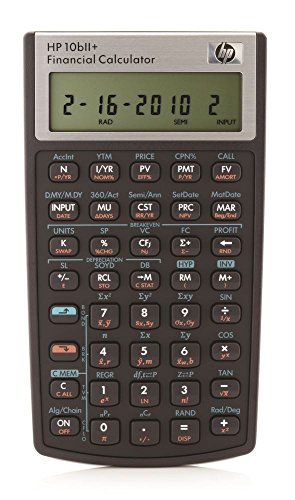

HP 10BII+#B12 - Calculadora financiera

- Las claves dedicadas permiten el fácil acceso a las funciones comunes financieras y estadísticas

- Diseñado con potentes operaciones financieras, comerciales y estadísticas

- Apto para muchas esferas de actividad como comercio, finanzas, contabilidad , sector inmobiliario, banca, matemáticas, ciencias y estadística

- Diseño moderno y compacto

- Fácil de usar

Libros sobre finanzas

La psicología del dinero. Cómo piensan los ricos: 18 lecciones sobre riqueza y felicidad (Prácticos siglo XXI)

Independízate de Papá Estado: Empieza a invertir HOY y jubílate millonario

Piense y hágase rico (Éxito)

EL MÉTODO CRAC: Invierte en inmuebles y alcanza la libertad financiera con las rentas de alquiler

Software de gestión de riesgos

Riesgos de seguridad en los proyectos de software

Gestión de riesgos en el desarrollo de software: Gestión de proyectos

Proyectos de sistemas de información y gestión de riesgos: Bibliografía, normas de mercado y estudios de casos

Python para finanzas y trading algorítmico: Aprendizaje automático, aprendizaje profundo, análisis de series temporales, gestión de riesgos y carteras para MetaTrader™5 Live Trading